La loi impose aux salariés de se soumettre à des visites médicales de travail obligatoires. Ces visites ont pour objectif de vérifier l’aptitude du salarié à exercer son activité professionnelle. En tant qu’employeur, vous êtes dans l’obligation de permettre cette surveillance médicale de vos salariés.

Découvrez ci-dessous les différentes visites médicales en fonction de la situation de vos salariés :

VOUS VENEZ OU VOUS ALLEZ EMBAUCHER UN NOUVEAU SALARIÉ ?

Vous devez organiser la visite d’information et de prévention (VIP). Elle remplace la visite médicale d’embauche. Elle doit être réalisée dans un délai maximum de 3 mois à partir de l’embauche (2 mois pour les apprentis ou avant l’embauche pour les mineurs et les travailleurs de nuit) et doit être renouvelée tous les 5 ans.

VOS SALARIÉS SONT EXPOSÉS À DES RISQUES PARTICULIERS ?

Vous devez mettre en place :

- Le suivi individuel renforcé

Ce suivi concerne vos salariés exposés à des risques tels que l’amiante, le plomb, les agents cancérogènes, la conduite de certains équipements de travail, les habilitations électriques, etc. Il comprend un examen médical d’aptitude avant l’embauche. Il est à renouveler au moins tous les 4 ans et une visite intermédiaire doit être réalisée au plus tard 2 ans après.

- La visite post-exposition

Elle concerne les salariés bénéficiant ou ayant bénéficié d’un suivi individuel renforcé de leur état de santé (ou les salariés ayant bénéficié d’un suivi médical spécifique). En tant qu’employeur, vous devez organiser cette visite médicale dans les meilleurs délais après que vos salariés aient cessé d’être exposés aux risques ou avant leur départ à la retraite.

Il vous incombe également d’informer le Service de Prévention et de Santé au Travail (SPST) dès que vous avez connaissance de la cessation de l’exposition à des risques.

À noter : cette visite médicale est applicable à tous les salariés qui ont cessé d’être exposés à des risques à partir du 31 mars 2022.

L’UN DE VOS SALARIÉS EST EN ARRÊT DE TRAVAIL ?

Vous devez organiser la visite médicale de reprise :

Elle est obligatoire si l’un de vos salariés revient d’un congé de maternité, d’une maladie professionnelle, d’un accident de travail d’au moins 30 jours ou d’une maladie non-professionnelle d’au moins 60 jours. Si nécessaire, le médecin du travail peut demander une adaptation des conditions de travail du salarié. Cette visite doit avoir lieu lors de la reprise du travail et au plus tard dans un délai de 8 jours.

Nouveauté : En vue de favoriser le maintien dans l’emploi, un salarié en arrêt de travail d’une durée de plus de 30 jours peut bénéficier d’une visite de pré-reprise. Vous devez informer votre salarié de la possibilité de solliciter cette visite médicale.

Depuis la promulgation de la « loi santé » vous ou votre salarié peuvent demander le rendez-vous de liaison :

Ce rendez-vous concerne les arrêts de travail d’une durée d’au moins 30 jours. Facultatif, il a pour objet d’informer les salariés qu’ils peuvent bénéficier d’actions de prévention de la désinsertion professionnelle, de l’examen de pré-reprise ainsi que de mesures individuelles relatives à leurs postes de travail ou leurs temps de travail. Si votre salarié est en arrêt de travail, vous devez l’informer de la possibilité d’organiser ce rendez-vous.

À noter : ce rendez-vous est applicable aux arrêts de travail débutant à compter du 31 mars 2022

NOUVEAUTÉ : LA VISITE MÉDICALE DE MI-CARRIÈRE

Elle concerne tous les salariés et doit être organisée à l’échéance fixée par un accord de branche, et à défaut, durant l’année civile du 45ème anniversaire du travailleur.

L’objectif est de faire un état des lieux de l’adéquation du poste avec la santé du salarié et évaluer les risques de désinsertion professionnelle. Son organisation relève de l’initiative du Service de Prévention et de Santé au Travail (SPST), de l’employeur ou du salarié.

À noter : cette nouvelle visite médicale est applicable à compter du 31 mars 2022

QUELLES SONT LES SANCTIONS ?

Le non-respect de vos obligations est passible d’une sanction pénale : une amende de 1 500 € (article R 4745-1 du Code du travail) et, en cas de récidive dans le délai de trois ans, un emprisonnement de quatre mois et une amende de 3 750 €.

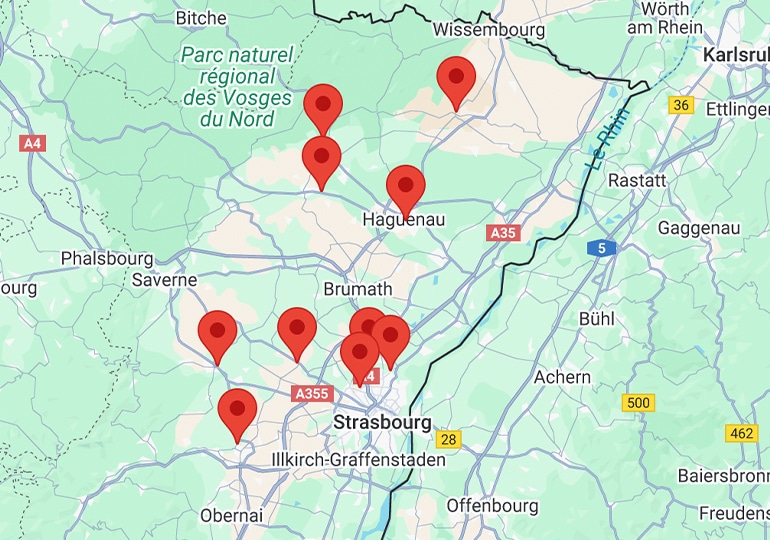

Vous faites partie de la communauté CINQPLUS ? Votre gestionnaire de paie se tient à votre disposition pour toute question.

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici.

Les HEURES SUPPLÉMENTAIRES de vos salariés bénéficient d’une :

- Réduction de cotisations salariales

- Exonération d’impôt sur le revenu de celles-ci dans la limite de 7.500€ par an.

Cette réduction de charges sociales ne concerne que la part salariale et porte sur les heures supplémentaires :

- effectuées au-delà de 35 heures par semaine pour un salarié à temps plein

- Les heures complémentaires, c’est-à-dire les heures effectuées au-delà de la durée du travail dans le contrat de travail pour un salarié à temps partiel

ATTENTION : cette exonération d’impôt sur le revenu et réduction de charges sociales pour le salarié sont soumises au respect du Principe de non-substitution.

Par exemple, si vous avez l’habitude de payer une prime chaque année/mois à votre salarié, celle-ci ne peut en aucun cas être remplacée par le paiement d’heures supplémentaires !

Ceci est valable pour tout élément de rémunération qui existait au préalable pour le salarié, dans un délai inférieur à 12 mois suivant leur suppression.

LES PRINCIPES ESSENTIELS DE LA GESTION D’HEURES SUPPLÉMENTAIRES

1. Les heures supplémentaires sont effectuées à la demande de l’employeur

2. Le salarié est tenu de les accomplir, sauf en cas d’abus de droit de l’employeur

3. Le salarié peut faire au maximum 48 heures semaine et une moyenne de 44 heures sur douze semaines.

4. Chaque taux de majoration est au minimum fixé à 10 %. En l’absence d’accord ou de convention, les taux de majoration horaire sont fixés à : 25 % pour les 8 premières heures supplémentaires travaillées dans la même semaine (de la 36e à la 43e heure), 50 % jusqu’à la 48e heure. Ces taux de majoration peuvent être réduits dans le cadre d’un accord conclu en application des ordonnances MACRON.

5. Le paiement des heures supplémentaires et la majoration peuvent être remplacés en tout ou partie par une contrepartie en repos

6. Le paiement et la majoration ne doivent pas être remplacés par une prime, même de montant équivalent et doivent figurer sur le bulletin de paie

7. Les heures supplémentaires doivent être payées, même si l’employeur s’oppose à leur accomplissement, dès lors que ces heures sont nécessaires à la réalisation des tâches confiées.

8. En cas de litige, la preuve de l’existence ou de l’inexistence des heures supplémentaires repose sur le salarié et l’employeur.

Ces éléments sont vérifiés en cas de contrôle URSSAF-DREETS, il est donc impératif d’avoir un décompte des heures supplémentaires de vos salariés qui soient clairement formalisé et établi par vos soins.

C’est peut-être l’occasion de faire le point sur VOTRE SYSTÈME DE RÉMUNÉRATION ET/OU D’ORGANISATION DU TEMPS DE TRAVAIL au sein de votre entreprise !

Contactez-nous nous vous proposerons les solutions adaptées à votre situation.

La loi sur le partage de la valeur du 29 novembre 2023 contient de nouvelles obligations pour les entreprises mais également des opportunités.

De nouvelles obligations

· Pour les entreprises d’au moins 11 salariés

À titre expérimental, pour une durée de 5 ans, les entreprises (principalement les sociétés, donc hors entreprises individuelles et sociétés anonymes à participation ouvrière (Sapo) répondant à la condition d’effectif (à savoir de 11 à 49 salariés), devront mettre en place au moins un dispositif de partage de la valeur si elles n’en sont pas dotées, dès lors que sera constaté sur 3 années consécutives, la réalisation d’un bénéfice net fiscal au moins égal à 1 % du chiffre d’affaires.

Les dispositifs de partage de la valeur pouvant être mis en place sont l’intéressement, la participation, l’abondement sur un plan d’épargne salariale ou le versement d’une prime de partage de la valeur.

Cette obligation produira ses effets dès le 1er janvier 2025. Les trois exercices précédents (soit 2024, 2023 et 2022 pour des exercices civils) sont pris en compte pour l’appréciation du respect de la condition relative à la réalisation du bénéfice net fiscal.

· Pour les entreprises d’au moins 50 salariés

- Négociation sur l’augmentation exceptionnelle du bénéfice net fiscal

Les entreprises tenues de mettre en place un régime de participation et dotées d’au moins un délégué syndical ont l’obligation de négocier sur la définition de l’augmentation exceptionnelle du bénéfice net fiscal et sur les modalités de partage de la valeur qui en découlent.

Concrètement, les négociations portant sur l’intéressement et la participation doivent également porter sur l’insertion d’une clause spécifique dont l’objet est de définir ce qu’il convient d’entendre par « augmentation exceptionnelle du bénéfice net fiscal de l’entreprise » et fixer les modalités de partage de la valeur en découlant.

Les modalités de partage de la valeur sont soit le versement d’une somme (supplément d’intéressement ou de participation) soit l’ouverture de négociations. Si la seconde option est préférée, il ne s’agit que d’une obligation de moyen. Les négociations n’ont pas toujours vocation à aboutir à la conclusion d’un accord.

Sauf exceptions, les entreprises d’ores et déjà couvertes par un accord de participation ou d’intéressement doivent entamer une négociation sur le sujet avant le 30 juin 2024.

- Mise en place de la participation

Les entreprises qui franchissent le seuil de 50 salariés durant 5 années consécutives ont l’obligation de mettre en place de la participation. La dérogation leur permettant de bénéficier d’un délai supplémentaire de 3 ans en cas de couverture continue par un dispositif d’intéressement au cours de cette période est supprimée.

De nouvelles opportunités

· La prime de partage de la valeur

Le régime social de faveur de la prime de partage de la valeur (exonération de cotisations sociales, de CSG/CRDS et d’impôt sur le revenu) est prolongé jusqu’au 31 décembre 2026 pour les entreprises de moins de 50 salariés et les salariés dont la rémunération est inférieure à trois Smic.

De plus, il est désormais possible de placer cette prime sur un plan d’épargne, système intéressant pour les bénéficiaires ne pouvant prétendre à l’application du régime fiscal temporaire de faveur car cela permettra de la défiscaliser. Autre avantage éventuel : si l’employeur ou les partenaires sociaux le souhaitent, la prime affectée à un PEE, un PEI, un Perco ou un PEREC peut être abondée par l’employeur dans les conditions de droit commun.

A compter du 1er décembre 2023, la prime peut être octroyée deux fois, au titre d’une même année civile, dans la limite globale du plafond d’exonération (3 000 ou 6 000 euros) et du nombre de versements (4 versements trimestriels). Ainsi, chaque année civile, l’entreprise peut attribuer deux primes aux modalités d’attribution différentes (bénéficiaires différents, modulation différente, montant différent).

· Formule de calcul de RSP moins favorable que celle prévue par la loi

Pour favoriser le développement des accords de participation, la loi accorde la possibilité aux entreprises de moins de 50 salariés de mettre en place un régime de participation volontaire dérogeant à la formule légale de calcul de la réserve spéciale de participation (RSP) dans un sens moins favorable aux salariés.

Cette mesure revêt un caractère exceptionnel : à compter du 29 novembre 2023 (date de promulgation de la loi) elle est applicable durant 5 ans (soit jusqu’au 29 novembre 2028).

Attention ! Les entreprises déjà pourvues d’un régime de participation volontaire au 1er décembre 2023 ne peuvent déroger ainsi à la formule légale de calcul de la réserve spéciale de participation qu’en concluant un nouvel accord. Dans ce cas également, le recours à la décision unilatérale est donc exclu.

· Possibilité de recours à des avances

A compter du 1er décembre 2023, le recours aux avances des primes de participation ou d’intéressement est légalisé. Les salariés peuvent bénéficier d’avances si l’accord de participation ou d’intéressement le prévoit.

Outre le fait d’être prévues par l’accord, les avances nécessitent l’autorisation expresse du bénéficiaire. Leur périodicité ne peut être inférieure au trimestre.

L’éventuel trop-perçu est récupéré par retenue sur salaire dans les conditions prévues à l’article L. 3251-3 du code du travail.

Remarque : selon cet article, pour les avances en espèces, l’employeur peut pratiquer une retenue sur salaire dans la limite du 10ème du montant des salaires exigibles.

Si l’avance a été placée sur un plan d’épargne salariale (donc bloquée), l’employeur peut pratiquer cette retenue sur salaire, la somme placée étant considérée comme un versement volontaire n’ouvrant pas droit aux exonérations liées au dispositif.

· Légalisation de l’intéressement plancher et/ou plafond

Pour rappel, lorsque la répartition de l’intéressement est proportionnelle aux salaires, c’est à l’accord de définir la notion du salaire retenue, qu’il s’agisse, soit du salaire effectivement versé, soit du salaire de référence correspondant à la rémunération habituelle des salariés.

Le recours à un salaire « plancher » et/ou plafond servant de base de calcul de la part individuelle de l’intéressement réparti proportionnellement au salaire est consacré par la loi.

Les entreprises peuvent, à l’instar de ce qui est admis pour la participation, intégré un plancher et/ou un plafond pour concentrer la distribution des primes et obtenir un écart plus réduit entre les bénéficiaires.

· Le plan de partage de la valorisation

Ce plan est un nouveau venu dans l’univers du partage de la valeur dans l’entreprise. Il doit permettre d’intéresser financièrement les salariés à la croissance de la valeur de leur entreprise, tout en les fidélisant. C’est un dispositif collectif assortit d’un régime social et fiscal de faveur.

Le plan de partage de la valorisation de l’entreprise est mis en place pour une durée de 3 ans. Les entreprises ne peuvent mettre en place qu’un seul plan en même temps. Que la société soit cotée ou non sur un marché réglementé, le plan est mis en place par accord, établi sur le rapport spécial du commissaire aux comptes de l’entreprise ou, s’il n’en a pas été désigné, d’un commissaire aux comptes désigné à cet effet par l’organe compétent de l’entreprise ou du groupe.

Tous les salariés de l’entreprise ou du groupe bénéficient du dispositif dès lors qu’ils justifient d’une ancienneté d’au moins 12 mois, à défaut d’une ancienneté inférieure fixée par le plan appréciée à la date de début de la période de valorisation fixée par l’accord. Ne bénéficient pas du dispositif les salariés atteignant l’ancienneté requise durant la période de 3 ans du plan et les salariés qui quittent l’entreprise ou le groupe durant cette période.

L’accord doit fixer notamment le montant de référence auquel sera appliqué le taux de variation de la valeur de l’entreprise, les éventuelles conditions de la modulation, la formule de valorisation retenue pour les entreprises non cotées en bourse, la date d’appréciation de la valeur de l’entreprise constituant le point de départ de la durée de 3 ans et la date, 3 ans plus tard, d’appréciation de la valeur de l’entreprise permettant de calculer le pourcentage de variation, la ou les dates de versement de la prime, l’éventuelle condition d’ancienneté requise par les salariés.

D’autres mesures concernent également la participation et l’intéressement. Pour mettre en œuvre ces nouvelles obligations ou pour saisir les nouvelles opportunités, n’hésitez pas à contactez votre expert-comptable !

Vous souhaitez en savoir plus ?

Vous faites partie de la communauté CINQPLUS ? Votre expert-comptable conseil ou votre interlocuteur habituel se tiennent à votre disposition pour vous accompagner.

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici.

Le saviez-vous ? En tant qu’employeur vous pouvez rembourser les frais de transport de vos salariés et être exonérés de cotisations dans certaines conditions.

Vos salariés utilisent les transports publics pour se rendre sur leur lieu de travail ?

Vos salariés utilisent le métro, le bus, le tram, le train ou le vélo (en location) vous êtes dans l’obligation de participer aux frais d’abonnement. La prise en charge s’élève à 50 % des coûts des abonnements souscrits par vos salariés pour se déplacer entre leur résidence et leur lieu de travail. Cette participation est exonérée de charges sociales.

À noter : en cas d’absence du salarié, la prise en charge s’effectue normalement à hauteur de 50 % pour les jours non travaillés, dès lors que le titre de transport a été utilisé au moins une fois dans le mois. Si le titre de transport n’a pas été utilisé au cours du mois, il n’y a pas de prise en charge.

Vos salariés utilisent un moyen de transport personnel pour se rendre sur leur lieu de travail ?

Vous pouvez prendre en charge une partie des frais de carburant ou d’alimentation des véhicules électriques, hybrides rechargeables ou à hydrogène engagés par vos salariés pour leurs déplacements entre leur résidence et leur lieu de travail.

Cette prise en charge est exonérée de charges sociales dans la limite d’un seuil annuel de 300 € pour les frais de carburant et les frais d’alimentation.

À noter : Cette « prime de transport » et son exonération sont soumises à des conditions d’attribution. Au moins une des situations suivantes doit être respectée : la résidence ou le lieu de travail du salarié doivent être situés dans une zone non desservie par les transports en commun ou n’est pas située dans une agglomération de plus de 100 000 habitants ou les horaires de travail du salarié ne permettent pas d’emprunter les transports en commun. Elle doit également profiter à l’ensemble des salariés et dans les mêmes conditions.

Vos salariés utilisent un moyen de transport personnel DURABLE pour se rendre sur leur lieu de travail ?

Vous pouvez verser un forfait mobilités durables au salarié qui utilise un moyen de transport personnel durable pour ses trajets domicile-travail.

Le forfait mobilités durables est une allocation versée au salarié qui se rend sur son lieu de travail avec l’un des modes suivants :

- Vélo personnel, y compris vélo électrique

- Covoiturage, en tant que passager et en tant que conducteur

- Engins de déplacement personnels, cyclomoteurs et motocyclettes en location ou en libre-service

- Autopartage de véhicules à faibles émissions (notamment les véhicules alimentés totalement ou partiellement par : électricité, hydrogène, gaz naturel)

- Engins de déplacement personnel motorisés (électriques) des particuliers : trottinettes, monoroues, gyropodes, skateboard, hoverboard, etc.

- Transports publics (hors abonnement)

Le forfait mobilité durable est exonéré de cotisations à hauteur :

- de 600 € par an : il peut se cumuler avec la prime transport et dans ce cas la limite est de 600 € par an, dont 300 € maximum pour les frais de carburantau sens strict (essence, diesel)

- ou de 900 € par an pour les salariés bénéficiant de la prise en charge de leur titre d’abonnement aux transports publics ou location de vélo mais les frais de carburant ne sont alors pas exonérés.

Ci-dessous, un rappel des montants maximum applicable ainsi que les montants prévus à partir du 1er janvier 2025 (loi de finances de 2024) :

| Plafonds d’exonération de la prime transport, de la prime carburant et du forfait mobilités durables |

|---|

| Dispositifs | Plafond d’exonération 2021 | Plafonds d’exonération exceptionnels 2022 et 2023 | Plafond d’exonération exceptionnel 2024 (LF art. 29) | Plafond d’exonération 2025 (LF art. 7) |

|---|---|---|---|---|

| Prime transport et/ou forfait mobilité durable | 500 € par an | 700 € par an | 700 € par an | 600 € par an |

| Dont prime carburant (composante de la prime transport) | 200 € par an | 400 € par an | 400 € par an | 300 € par an |

Vous souhaitez mettre en place le remboursement des frais de transport de vos salariés ?

Il suffit de contacter votre gestionnaire de paie CINQPLUS.

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici

La Prime de Partage de la Valeur « PPV » est un dispositif pérenne qui remplace l’ancienne Prime « Macron ».

C’est une opportunité pour vous, dirigeant et employeur, de RÉCOMPENSER ET MOTIVER VOS SALARIÉS en leur versant une prime qui est exonérée de charges sociales et d’impôt sur le revenu.

En quoi consiste la prime PPV ?

Il s’agit d’une prime exonérée de charges sociales et fiscales dans la limite de 3 000 € par année civile. Cette limite peut être portée à 6 000 € dans les cas suivants :

- les entreprises de moins de 50 salariés couvertes par un accord de participation ou d’intéressement,

- les entreprises d’au moins 50 salariés couvertes par un accord d’intéressement.

🆕 Depuis la loi du 29 novembre 2023, la prime peut désormais être attribuée deux fois par an, dans la limite des plafonds totaux d’exonération (3 000 € ou 6 000 €), offrant ainsi une plus grande flexibilité aux entreprises pour récompenser leurs salariés.Elle pourra également être placée sur un plan d’épargne salariale.

Seuls les salariés, (hors mandataires sociaux) ayant une rémunération inférieure à 3 SMIC au cours des 12 derniers mois précédant son versement, peuvent bénéficier d’une exonération totale (dispositif d’exonération provisoire jusqu’au 31 décembre 2026). Pour les autres salariés, la prime sera soumise à CSG/CRDS, au forfait social (pour les entreprises de plus de 250 salariés) et à l’impôt sur le revenu.

De plus, il est désormais possible de placer cette prime sur un plan d’épargne, système intéressant pour les bénéficiaires ne pouvant prétendre à l’application du régime fiscal temporaire de faveur car cela permettra de la défiscaliser. Autre avantage éventuel : si l’employeur ou les partenaires sociaux le souhaitent, la prime affectée à un PEE, un PEI, un Perco ou un PEREC peut être abondée par l’employeur dans les conditions de droit commun.

Précision : En tant qu’employeur, vous serez libre de mettre en place ou non cette prime et elle devra s’appliquer à l’ensemble des salariés avec la possibilité d’une modulation en fonction de certains critères objectifs (rémunération, classification, durée de présence effective, durée du travail, ancienneté).

Quelles sont les conditions ?

La prime devra :

- Être versée à partir du 1er juillet 2022. Il y aura la possibilité de faire des versements en plusieurs fois au cours de l’année civile avec un seul versement par trimestre.

- Ne pas se substituer à un élément de rémunération versé par l’employeur,

- Être mise en place par accord d’entreprise conclu selon les modalités des accords d’intéressement ou par décision unilatérale de l’employeur.

ATTENTION : en cas de non-respect d’une de ces conditions, les exonérations fiscales et sociales seront remises en cause lors d’un éventuel Contrôle Urssaf.

Vous souhaitez faire profiter vos salariés de cette Prime de Partage de la Valeur ?

Il suffit de contacter votre gestionnaire de paie CINQPLUS …

Notre équipe de spécialistes ‘Social’ fera le nécessaire afin de mettre en place selon vos éléments la Décision Unilatérale de l’Employeur et/ou l’Accord d’Intéressement vous permettant de bénéficier de l’exonération de charges liée au versement de la Prime de Partage de la Valeur.

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici

Avez-vous déjà pensé à mettre en place les titres restaurants pour motiver et fidéliser vos salariés ? Très appréciés, les titres restaurants sont un bon moyen d’augmenter le pouvoir d’achat de vos salariés sans payer de charges !

Qui peut recevoir des titres restaurants ?

Tous vos salariés dont le repas est compris dans leurs horaires de travail, qu’ils soient intérimaires, stagiaires, en télétravail ou à temps partiel. Vos salariés ne sont pas obligés d’accepter les titres restaurants mais un accord d’entreprise peut prévoir cette obligation.

À noter, les titres restaurants sont délivrés en fonction des jours travaillés. Il sera important de décompter les jours d’absences de travail (congés payés, maladie) de vos salariés le cas échéant.

Comment ça fonctionne ?

Le titre restaurant est un support de paiement remis par vous, employeur, à vos salariés pour participer à leurs frais de repas. Ils peuvent être utilisés au restaurant et en magasin d’alimentation. Cependant, leur utilisation doit respecter un plafond de 25 € par jour (en 2023). Les titres restaurants sont utilisables seulement les jours ouvrables sauf pour les salariés qui travaillent les dimanches et les jours fériés.

Vous avez la possibilité de proposer deux types de titres restaurant à vos salariés, en carnet papier ou via une carte à puce.

Les titres restaurants sont cofinancés par vous et vos salariés. En tant qu’employeur, vous avez une obligation de prendre en charge entre 50 % et 60 % (ni plus, ni moins) de la valeur du ticket pour être exonéré de charges sociales, fiscales et dans la limite de 6,91 € en 2023 par jour et salarié. Les 40% ou 50% restant sont à la charge de vos salariés.

La valeur des titres restaurants est libre mais elle doit être la même pour tous. En 2023, la valeur maximale journalière pour bénéficier de l’exonération est de :

- 13 € pour une part patronale de 50%

- 10,83 € pour une part patronale de 60%

Vous souhaitez en faire bénéficier à vos salariés ?

La mise en place est simple. Il suffit de demander un devis à une société émettrice comme Sodexo, Bimpli, Edenred en précisant la forme (carnet papier ou carte à puce) ainsi que la valeur souhaitée.

Nous vous conseillons de demander plusieurs devis afin de comparer les offres et de choisir celle qui vous correspondra le mieux. En effet, chaque émetteur applique sa propre politique tarifaire, les frais de gestion peuvent varier en fonction du format et du volume de la commande.

Pour toute information complémentaire, contactez votre interlocuteur habituel CINQPLUS.

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici.

Vous avez plusieurs salariés, vous êtes peut-être concerné par le comité social et économique (CSE), l’unique instance représentative du personnel dans l’entreprise.

Le saviez-vous ? Le principal objectif du CSE est de représenter les salariés au sein de votre entreprise et de défendre leurs intérêts. Il permet d’établir un dialogue entre vous, la direction, et les représentants des salariés, afin de favoriser la prise en compte de leurs préoccupations et de contribuer à l’amélioration des conditions de travail.

QUELLES ENTREPRISES SONT CONCERNÉES ?

Le CSE devient obligatoire dès lors que votre effectif atteint au minimum 11 salariés pendant 12 mois consécutifs glissants sauf dispositions particulières de certaines conventions collectives.

Le calcul de l’effectif du CSE prend en compte :

- les salariés à temps plein en CDI ainsi que les salariés en période d’essai ou en arrêt maladie

- les salariés à temps plein en CDD sauf les CDD de remplacement d’un salarié absent

- les travailleurs temporaires

QUELLES SONT VOS OBLIGATIONS ?

En tant qu’employeur, c’est à vous d’organiser l’élection des membres du CSE et cela tous les 4 ans. L’élection a lieu au scrutin secret sous enveloppe ou par vote électronique. Elle doit être organisée dans les 90 jours qui suivent l’information des salariés.

D’autres obligations vous incombent concernant le CSE :

- Vous avez l’obligation de consulter le CSE sur certaines décisions importantes, telles que les licenciements économiques, les modifications importantes des conditions de travail, les projets de restructuration, etc.

- Vous devez fournir au CSE des informations régulières sur la situation économique et financière de l’entreprise, ainsi que sur les projets et décisions susceptibles d’affecter les salariés.

- Vous devez mettre à disposition du représentant du personnel les moyens matériels nécessaires (locaux, matériel informatique, etc.) pour exercer ses fonctions. De plus, le représentant du personnel bénéficie d’un temps de délégation pour participer aux réunions du CSE.

- Vous devez prendre en compte les réclamations formulées par le CSE au nom des salariés et y apporter une réponse appropriée.

- Vous devez consacrer une part du budget de fonctionnement de l’entreprise au financement des activités sociales et culturelles proposées par le CSE, dans la mesure où ces activités sont mises en place.

Vous souhaitez en savoir plus sur la mise en place du CSE ? Cliquez-ici.

QUELLES SONT LES SANCTIONS ?

En cas d’absence de CSE, cela peut avoir des conséquences importantes, voire pénales, dans certaines situations lorsque la loi oblige à le consulter (inaptitude physique, licenciement économique, dénonciation d’usage, etc.).

LE CSE EST OBLIGATOIRE DANS VOTRE ENTREPRISE ?

Si vous le souhaitez, nous pouvons vous accompagner dans la mise en place de ce dispositif obligatoire. Contactez votre gestionnaire de paie ou votre interlocuteur habituel CINQPLUS, un devis sera préalablement réalisé !

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici.

Avec l’arrivée des vacances d’été, vous envisagez d’embaucher un jeune pour un job d’été ? En tant qu’employeur, certaines règles sont à respecter et notamment pour les jeunes de 14 à 16 ans.

QUELS JEUNES PEUVENT ÊTRE EMBAUCHÉS DANS LE CADRE D’UN JOB D’ÉTÉ ?

Tous les jeunes de plus de 14 ans peuvent être embauchés pour effectuer des travaux légers et adaptés à leur âge pendant leurs vacances scolaires ou universitaires.

L’emploi du mineur âgé de 14 à 16 ans est autorisé uniquement pendant les périodes de vacances scolaires comportant au moins 14 jours ouvrables ou non, sous réserve que les intéressés disposent d’un repos continu d’une durée qui ne peut être inférieure à la moitié de la durée totale desdites vacances.

QUELLES FORMALITÉS ?

Pour les mineurs, une autorisation expresse de leur représentant légal est nécessaire. Vous devez demander, en plus, une autorisation de recruter à l’inspecteur du travail 15 jours avant l’embauche si vous embauchez un jeune entre 14 et 16 ans.

L’inspecteur du travail dispose de 8 jours pour informer l’employeur de son désaccord. En l’absence de réponse au-delà de ce délai, l’autorisation de recruter est réputée acquise.

Les formalités à accomplir sont les mêmes que pour toute autre embauche (DPAE, la Visite d’Information et de Prévention (VIP) doit être réalisée avant l’affectation sur le poste pour les mineurs, inscription dans le registre du personnel, établissement d’un CDD, etc.).

QUELLES SONT LES CONDITIONS DE TRAVAIL ADAPTÉES POUR LE JEUNE TRAVAILLEUR ?

Les jeunes recrutés sont soumis aux mêmes obligations et ont accès aux mêmes avantages (respect du règlement intérieur…) que les autres salariés de l’entreprise (cantines, pauses…).

Toutefois, les jeunes de moins de 18 ans bénéficient de protections particulières :

- durée maximale de travail,

- interdiction du travail de nuit,

- interdiction ou réglementation de certains travaux.

QUELLE EST LA RÉMUNÉRATION MINIMUM ?

Les jeunes titulaires d’un contrat de travail sont rémunérés au minimum sur la base du SMIC avec une minoration :

- de 20 % pour les moins de 17 ans,

- de 10 % entre 17 et 18 ans.

À noter : cet abattement est supprimé pour les jeunes travailleurs justifiant de 6 mois de pratique professionnelle dans la branche d’activité dont ils relèvent.

Certains accords et conventions collectives peuvent prévoir des conditions de rémunération plus favorables au jeune.

UNE INDEMNITÉ DE CONGÉS PAYÉS À LA FIN DU CONTRAT ?

Au terme de son contrat, le jeune reçoit une indemnité de congés payés égale à 10 % de la

totalité des salaires perçus. En revanche, il n’a pas droit à l’indemnité de fin de contrat (ou

indemnité de précarité).

QUEL AVANTAGE FISCAL POUR LE JEUNE SALARIÉ ?

Le jeune salarié peut bénéficier d’une exonération d’impôt sur le revenu à hauteur de trois fois le montant mensuel du SMIC, sous deux conditions :

- il ne doit pas avoir plus de 25 ans avant le 1er janvier de l’année d’imposition,

- il doit poursuivre des études secondaires ou supérieures.

Vous faites partie de la communauté CINQPLUS ?

L’équipe du Service Social CINQPLUS, votre expert-comptable conseil ou votre interlocuteur habituel se tiennent à votre disposition pour toute question.

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici.

Bénéficiez des CHÈQUES-VACANCES pour VOUS et pour VOS SALARIÉS

Les Chèques-Vacances permettent de financer de nombreuses activités culturelles et de loisirs à moindre coût en France et vers les pays membres de l’Union Européenne.

En tant qu’employeur la contribution à l’acquisition de chèques-vacances n’est pas soumise à ‘charge’ (hors CSG et CRDS) dans la limite de 513 € par bénéficiaire et par an (pour 2023) et est déductible du bénéfice imposable. Le pourcentage de cette contribution varie en fonction de la rémunération et de la situation familiale de vos salariés

Chèques-Vacances : Exonérations et conditions

1/ Le respect de la limite de 513 € applicable à la contribution patronale, par an pour 2023 et par salarié.

2/ L’obligation d’informer vos salariés (une note explicative avec émargement de l’ensemble des salariés par exemple).

3/ Le caractère collectif du chèque-vacances : le dispositif doit être proposé à l’ensemble de vos salariés.

4/ Modulation de votre participation selon les niveaux de rémunération.

Pour information la contribution ne doit pas dépasser :

- 80 % de la valeur libératoire des chèques pour une rémunération moyenne calculée sur les trois derniers mois de salaire, inférieure au plafond mensuel de la Sécurité sociale

- 50 % de la valeur libératoire des chèques si la rémunération du bénéficiaire est supérieure au plafond mensuel de la Sécurité sociale

- Limite 30% du SMIC mensuel brut donc 540 € pour 2025

- Ces pourcentages sont majorés de 5 % par enfant à charge et de 10 % par enfant handicapé, dans la limite de 15 %

5/ La non-substitution à un élément de salaire.

Vous souhaitez en bénéficier ?

Rendez-vous sur www.ancv.com, c’est simple : il vous suffira de créer votre compte et de passer commande.

Si vous avez des questions ou besoin d’aide : contactez votre interlocuteur habituel CINQPLUS.

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici.

Anticiper la fin d’année : récompenser et motiver vos salariés avec des chèques-cadeaux !

Les chèques-cadeaux et cadeaux accordés à vos employés à l’occasion de Noël peuvent être exonérés de charges sociales et d’impôts sur le revenu !

Si, en théorie, les cadeaux et chèques-cadeaux offerts aux salariés à Noël sont soumis, comme toute forme de rémunération, aux cotisations sociales, à la CSG et à la CRDS, en pratique, l’Urssaf fait preuve d’une certaine tolérance.

Précision : sont concernés les cadeaux et chèques-cadeaux remis par le comité social et économique (ou le comité d’entreprise) ou, en l’absence de comité, par l’employeur.

Ainsi, lorsque le montant total des cadeaux et chèques-cadeaux que vous attribuez à chaque salarié pour un événement (par exemple Noël) ne dépasse pas 5 % du plafond mensuel de la Sécurité sociale (196 € par salarié en 2025) vous n’êtes pas redevable des charges sociales correspondantes.

ATTENTION, si vous optez pour un chèque-cadeau !

Il faut veiller à ce que le chèque-cadeau précise soit :

- la nature du bien qu’il permet d’acquérir,

- le ou les rayons d’un grand magasin

- le nom d’un ou plusieurs magasins spécialisés (bon multi-enseignes).

Le chèque-cadeau ne doit pas permettre d’acheter du carburant ou des produits alimentaires, sauf s’il s’agit de produits alimentaires dits « de luxe » dont le caractère festif est avéré (foie gras, champagne…).

Pour Noël, sachez que les cadeaux et chèques-cadeaux remis aux enfants (âgés de 16 ans au plus en 2025) de vos salariés échappent, dans les mêmes conditions, aux cotisations sociales. En pratique, le plafond de 193€ est apprécié séparément pour le salarié (ou pour chaque salarié si vous employez les deux conjoints) et pour chacun de ses (leurs) enfants.

Important : ceci est valable si les chèques-cadeaux sont distribués pour l’événement de Noël et qu’ils sont commandés et distribués avant Noël, avec un respect de non-discrimination (tous les salariés sont concernés et pour le même montant). Dès lors qu’ils ne respectent pas tous ces critères, les cadeaux et chèques-cadeaux sont soumis aux cotisations sociales pour l’ensemble de leur valeur.

Vous souhaitez bénéficier de l’exonération de charges liée aux chèques-cadeaux ?

Il suffit de contacter votre gestionnaire de paie CINQPLUS.

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici