La loi sur le partage de la valeur du 29 novembre 2023 contient de nouvelles obligations pour les entreprises mais également des opportunités.

De nouvelles obligations

· Pour les entreprises d’au moins 11 salariés

À titre expérimental, pour une durée de 5 ans, les entreprises (principalement les sociétés, donc hors entreprises individuelles et sociétés anonymes à participation ouvrière (Sapo) répondant à la condition d’effectif (à savoir de 11 à 49 salariés), devront mettre en place au moins un dispositif de partage de la valeur si elles n’en sont pas dotées, dès lors que sera constaté sur 3 années consécutives, la réalisation d’un bénéfice net fiscal au moins égal à 1 % du chiffre d’affaires.

Les dispositifs de partage de la valeur pouvant être mis en place sont l’intéressement, la participation, l’abondement sur un plan d’épargne salariale ou le versement d’une prime de partage de la valeur.

Cette obligation produira ses effets dès le 1er janvier 2025. Les trois exercices précédents (soit 2024, 2023 et 2022 pour des exercices civils) sont pris en compte pour l’appréciation du respect de la condition relative à la réalisation du bénéfice net fiscal.

· Pour les entreprises d’au moins 50 salariés

- Négociation sur l’augmentation exceptionnelle du bénéfice net fiscal

Les entreprises tenues de mettre en place un régime de participation et dotées d’au moins un délégué syndical ont l’obligation de négocier sur la définition de l’augmentation exceptionnelle du bénéfice net fiscal et sur les modalités de partage de la valeur qui en découlent.

Concrètement, les négociations portant sur l’intéressement et la participation doivent également porter sur l’insertion d’une clause spécifique dont l’objet est de définir ce qu’il convient d’entendre par « augmentation exceptionnelle du bénéfice net fiscal de l’entreprise » et fixer les modalités de partage de la valeur en découlant.

Les modalités de partage de la valeur sont soit le versement d’une somme (supplément d’intéressement ou de participation) soit l’ouverture de négociations. Si la seconde option est préférée, il ne s’agit que d’une obligation de moyen. Les négociations n’ont pas toujours vocation à aboutir à la conclusion d’un accord.

Sauf exceptions, les entreprises d’ores et déjà couvertes par un accord de participation ou d’intéressement doivent entamer une négociation sur le sujet avant le 30 juin 2024.

- Mise en place de la participation

Les entreprises qui franchissent le seuil de 50 salariés durant 5 années consécutives ont l’obligation de mettre en place de la participation. La dérogation leur permettant de bénéficier d’un délai supplémentaire de 3 ans en cas de couverture continue par un dispositif d’intéressement au cours de cette période est supprimée.

De nouvelles opportunités

· La prime de partage de la valeur

Le régime social de faveur de la prime de partage de la valeur (exonération de cotisations sociales, de CSG/CRDS et d’impôt sur le revenu) est prolongé jusqu’au 31 décembre 2026 pour les entreprises de moins de 50 salariés et les salariés dont la rémunération est inférieure à trois Smic.

De plus, il est désormais possible de placer cette prime sur un plan d’épargne, système intéressant pour les bénéficiaires ne pouvant prétendre à l’application du régime fiscal temporaire de faveur car cela permettra de la défiscaliser. Autre avantage éventuel : si l’employeur ou les partenaires sociaux le souhaitent, la prime affectée à un PEE, un PEI, un Perco ou un PEREC peut être abondée par l’employeur dans les conditions de droit commun.

A compter du 1er décembre 2023, la prime peut être octroyée deux fois, au titre d’une même année civile, dans la limite globale du plafond d’exonération (3 000 ou 6 000 euros) et du nombre de versements (4 versements trimestriels). Ainsi, chaque année civile, l’entreprise peut attribuer deux primes aux modalités d’attribution différentes (bénéficiaires différents, modulation différente, montant différent).

· Formule de calcul de RSP moins favorable que celle prévue par la loi

Pour favoriser le développement des accords de participation, la loi accorde la possibilité aux entreprises de moins de 50 salariés de mettre en place un régime de participation volontaire dérogeant à la formule légale de calcul de la réserve spéciale de participation (RSP) dans un sens moins favorable aux salariés.

Cette mesure revêt un caractère exceptionnel : à compter du 29 novembre 2023 (date de promulgation de la loi) elle est applicable durant 5 ans (soit jusqu’au 29 novembre 2028).

Attention ! Les entreprises déjà pourvues d’un régime de participation volontaire au 1er décembre 2023 ne peuvent déroger ainsi à la formule légale de calcul de la réserve spéciale de participation qu’en concluant un nouvel accord. Dans ce cas également, le recours à la décision unilatérale est donc exclu.

· Possibilité de recours à des avances

A compter du 1er décembre 2023, le recours aux avances des primes de participation ou d’intéressement est légalisé. Les salariés peuvent bénéficier d’avances si l’accord de participation ou d’intéressement le prévoit.

Outre le fait d’être prévues par l’accord, les avances nécessitent l’autorisation expresse du bénéficiaire. Leur périodicité ne peut être inférieure au trimestre.

L’éventuel trop-perçu est récupéré par retenue sur salaire dans les conditions prévues à l’article L. 3251-3 du code du travail.

Remarque : selon cet article, pour les avances en espèces, l’employeur peut pratiquer une retenue sur salaire dans la limite du 10ème du montant des salaires exigibles.

Si l’avance a été placée sur un plan d’épargne salariale (donc bloquée), l’employeur peut pratiquer cette retenue sur salaire, la somme placée étant considérée comme un versement volontaire n’ouvrant pas droit aux exonérations liées au dispositif.

· Légalisation de l’intéressement plancher et/ou plafond

Pour rappel, lorsque la répartition de l’intéressement est proportionnelle aux salaires, c’est à l’accord de définir la notion du salaire retenue, qu’il s’agisse, soit du salaire effectivement versé, soit du salaire de référence correspondant à la rémunération habituelle des salariés.

Le recours à un salaire « plancher » et/ou plafond servant de base de calcul de la part individuelle de l’intéressement réparti proportionnellement au salaire est consacré par la loi.

Les entreprises peuvent, à l’instar de ce qui est admis pour la participation, intégré un plancher et/ou un plafond pour concentrer la distribution des primes et obtenir un écart plus réduit entre les bénéficiaires.

· Le plan de partage de la valorisation

Ce plan est un nouveau venu dans l’univers du partage de la valeur dans l’entreprise. Il doit permettre d’intéresser financièrement les salariés à la croissance de la valeur de leur entreprise, tout en les fidélisant. C’est un dispositif collectif assortit d’un régime social et fiscal de faveur.

Le plan de partage de la valorisation de l’entreprise est mis en place pour une durée de 3 ans. Les entreprises ne peuvent mettre en place qu’un seul plan en même temps. Que la société soit cotée ou non sur un marché réglementé, le plan est mis en place par accord, établi sur le rapport spécial du commissaire aux comptes de l’entreprise ou, s’il n’en a pas été désigné, d’un commissaire aux comptes désigné à cet effet par l’organe compétent de l’entreprise ou du groupe.

Tous les salariés de l’entreprise ou du groupe bénéficient du dispositif dès lors qu’ils justifient d’une ancienneté d’au moins 12 mois, à défaut d’une ancienneté inférieure fixée par le plan appréciée à la date de début de la période de valorisation fixée par l’accord. Ne bénéficient pas du dispositif les salariés atteignant l’ancienneté requise durant la période de 3 ans du plan et les salariés qui quittent l’entreprise ou le groupe durant cette période.

L’accord doit fixer notamment le montant de référence auquel sera appliqué le taux de variation de la valeur de l’entreprise, les éventuelles conditions de la modulation, la formule de valorisation retenue pour les entreprises non cotées en bourse, la date d’appréciation de la valeur de l’entreprise constituant le point de départ de la durée de 3 ans et la date, 3 ans plus tard, d’appréciation de la valeur de l’entreprise permettant de calculer le pourcentage de variation, la ou les dates de versement de la prime, l’éventuelle condition d’ancienneté requise par les salariés.

D’autres mesures concernent également la participation et l’intéressement. Pour mettre en œuvre ces nouvelles obligations ou pour saisir les nouvelles opportunités, n’hésitez pas à contactez votre expert-comptable !

Vous souhaitez en savoir plus ?

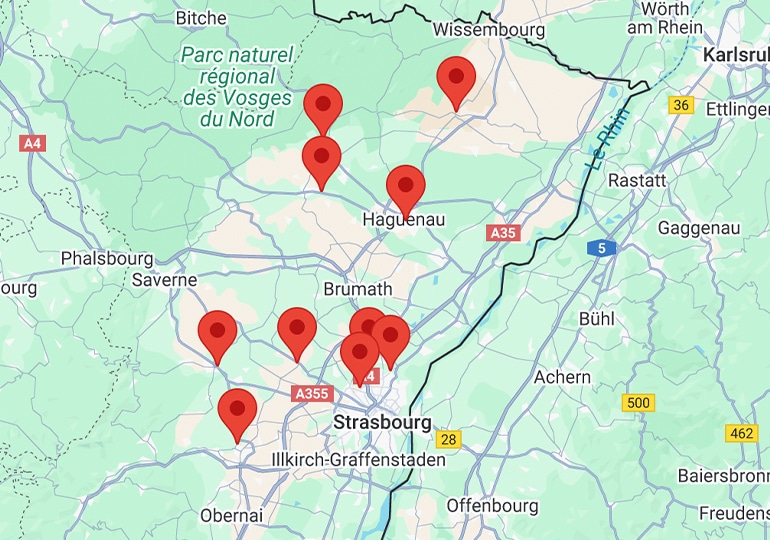

Vous faites partie de la communauté CINQPLUS ? Votre expert-comptable conseil ou votre interlocuteur habituel se tiennent à votre disposition pour vous accompagner.

Vous n’êtes pas client CINQPLUS ? C’est le moment de faire connaissance ici.